Comercializar con materias primas es una actividad que se lleva a cabo desde el principio de los tiempos, pero nunca había tenido ni una importancia ni un crecimiento tan grande como el mantenido en la última década, hasta el punto que está cambiando la configuración del sector extractivo y del consumo global, así como las normas mismas del comercio internacional.

Desde finales de los años 80 el volumen de materias primas comercializadas en el mundo no he dejado de crecer, en los últimos 30 años se ha multiplicado por 2,5. En el mismo periodo el volumen de materiales extraídos ha aumentado “solo” un 80% , lo que señala que el volumen comercializado internacionalmente ha tenido un crecimiento mayor que el que le correspondería proporcionalmente al aumento asociado a la mayor extracción. En los últimos años de la primera década del siglo XXI aproximadamente una décima parte de los materiales extraídos fueron comercializados internacionalmente, se trata por tanto de volúmenes extraordinarios.

Ante tamaño crecimiento del comercio, para poder diseñar políticas de sostenibilidad adecuadas, así como para entender la relación de poderes en la definición de las políticas económicas y de aseguramiento de suministros, resulta necesario, pero insuficiente, acudir al estudio de los niveles de consumo en los diversos países (incluyendo la distribución interna), o el volumen de flujos entre países. Deberían analizarse qué actores están realizando estos flujos, el nivel de concentración en las materias primas más importantes, y la posible responsabilidad que tengan las organizaciones que realizan el comercio de las sustancias, tanto en la distribución de la riqueza/pobreza generada por estos flujos, como en las responsabilidades ambientales o sociales que se deriven de su actividad.

Gigantes, desconocidos e importantes

¿Quiénes son los principales comerciantes de materias primas mundiales? ¿Qué evolución han tenido? ¿Qué rol juegan en la actualidad? Estas preguntas son extraordinariamente difíciles de contestar pues no existe ningún organismo que obligue a un mínimo de transparencia o realice un seguimiento global de estos actores. No obstante, diversos grupos están comenzando a tratar de obtener información. En este artículo utilizaremos principalmente los datos obtenidos por el Financial Times y publicados el pasado 15 de abril en el artículo “Traders reap $250bn harvest from boom in commodities”. Se trata, según el diario, del estudio más completo existente hasta la actualidad en este ámbito. A continuación se señalan algunos de los aspectos más importantes recogidos en el artículo:

- La alta demanda de los países emergentes hizo que el beneficio en el sector de las comercializadoras de materias primas se disparara en la primera década del siglo XXI. Si en el año 2001 el beneficio estimado de las primeras 20 marcas era de 2.100 millones de $, desde entonces se mantuvo un crecimiento constante y se llegó, en el año 2008, a un máximo de 36.500 millones de $ (es decir un crecimiento de un 1600% en 7 años), disminuyendo muy ligeramente los siguientes años (debido a la crisis económica) y remontado el año 2012 a 33.500 millones de $.

- Los principales comerciantes y sus respectivos beneficios obtenidos en la década 2003-2013 son los siguientes (miles de millones de $): Mitsubishi 40,4; Glencore 33,5; Mitsui 28,2; Cargill 22,3; y los siguientes 16 comercializadores 119,2. En total las 20 entidades más importantes tuvieron un beneficio de 243.600 millones de $ en una década. A modo comparativo esta es una cantidad superior a los beneficios de Toyota, VW, BMW, Renault y Ford juntos en la misma época (235.300 millones de $), o JPMorgan Chase, Goldman Sachs y Morgan Stanley juntos (225.500 millones de $).

- Las ventas en términos monetarios de las principales diez comercializadoras de materias primas (Vitol, Glencore, Trafigura, Cargill, Mitsubishi, ADM, Noble, Wilmar, Luis Dreyfus y Mitsui) fueron en 2012 de 1.200.000 millones de $, aproximadamente lo mismo que la totalidad del PIB español (1.063.355 millones de € en 2011).

- Los grandes beneficios obtenidos en la primera década del siglo XXI permitieron a las comercializadoras comenzar a invertir y pasar a poseer sus propias producciones a finales de la década, facilitando así una integración vertical, así como un mayor riesgo de producir movimientos especulativos.

- Las comercializadoras pagan, comparativamente con los grupos extractivos, tasas bajas. Mientras que para las industrias extractivas las tasas medias están entre 30-45%, las comercializadoras pagan cantidades no superiores al 10%, al poder basarse en cualquier país que consideren adecuado. Usualmente trabajan desde Suiza, pero también en Hong Kong, Dubai, Kuala Lumpur y sobre todo Singapur, que tienen programas específicos de bajas tasas para atraerlas.

- Pese a ser desconocidas por el gran público tienen un rol destacado y controlan partes significativas de algunos flujos básicos para el funcionamiento de las economías. Por ejemplo:

- Vitol, Glencore, Trafigura, Mercuria y Gunvor conjuntamente mueven 15 millones de barriles de petróleo diario, lo que equivale a todas las necesidades de importación de EEUU, China y Japón.

- Glencore declaró al comenzar a cotizar en bolsa en 2010 que controlaba 60% del comercio mundial de zinc, 50% de aquel del zinc concentrado, 50% del cobre, 30% del cobre concentrado, 30% de la alúmina (óxido de aluminio), 22% del aluminio, 23% del cobalto. Sus ventas diarias de petróleo equivalían a 3% del consumo mundial y comercializaba un tercio del carbón transportado por mar. Además, era uno de los principales exportadores de granos, controlando 9% del comercio global[1].

- En agricultura el llamado grupo ABCD (ADM, Bunge, Cargill y Dreyfus) controlan los principales flujos agrícolas, por ejemplo manejan cerca de la mitad del flujo mundial de grano y soja.

- En algunos productos nicho como el café, algunas de las comercializadoras pese a ser desconocidas tienen un poder extraordinario, por ejemplo Neumann Kaffe Gruppe a través de Ecom Agroindustrial es el suministrador de café molido de una de cada siete tazas consumidas en el mundo.

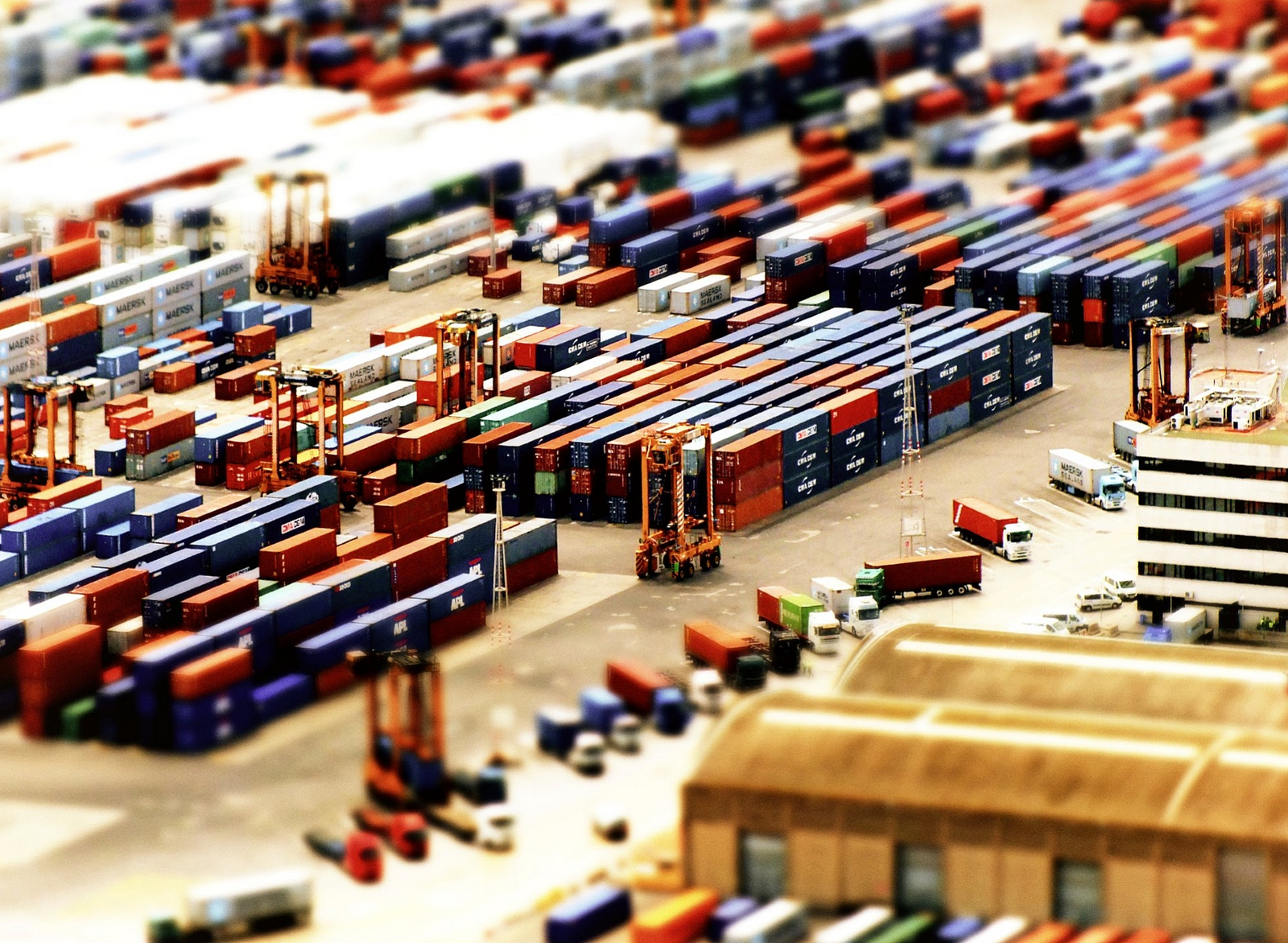

Tabla 1 Las diez principales comercializadoras de materias primas mundiales

|

Nombre |

Descripción |

Facturación 2012 (miles de millones de $) |

|

|

Vitol |

Fundada en 1966 en Holanda. Es el principal comercializador de energía mundial. Gestiona 6 millones de barriles diarios de petróleo y derivados (suficiente para suministrar a Alemania, Francia e Italia juntos). También comercializa gas, carbón, energía y emisiones de carbono. Ha expandido sus actividades al azúcar y el grano. |

303 |

|

|

Glencore |

Fundada en 1974, con el nombre de Marc Rich + Co AG. Inicialmente estaba centrada en petróleo, ha diversificado sus actividades y no solo comercia si no que abarca la producción, refinamiento, procesamiento, almacenamiento y transporte de materias primas. |

214 |

|

|

Cargill |

Fundada en 1865. Opera en 65 países, es la comercializadora de materias primeras agrícolas más importante del mundo, y tiene el porcentaje mundial más alto de comercio en productos como el azúcar y el maíz. |

134 |

|

|

Trafigura |

Fundada en 1993. Comercializa 2,4 millones diarios de barriles de petróleo y derivados. Controla el 40% del mercado libre de cobre, zinc y plomo. |

120 |

|

|

Noble group |

Fundada en Hong Kong en 1987. Está diversificada –al igual que Glencore− entre energía, metales y agricultura. |

94 |

|

|

ADM |

Fundada en 1902. Realiza comercio y tratamiento de productos agrícolas, es uno de los principales productores de etanol proveniente de maíz, y uno de los principales comercializadores de maíz. |

89 |

|

|

Mitsubishi |

Fundada en 1954, comercializa materias primas desde 1968. Tiene instalaciones mineras de cobre en Latinoamérica, campos de petróleo, y minas de carbón y hierro en Australia. |

70 |

|

|

Mitsui & CO., Ltd |

También japonesa, dispone porcentajes entre un 5-10% en proyectos de minería, petróleo y gas natural en países como Chile, EEUU, Filipinas y Mozambique. |

67 |

|

|

Louis Dreyfus Commodities |

Fundada en 1985 su expansión se realizó a partir de 2006. Centrada en la comercialización de productos agrícolas. |

57 |

|

|

Wilmar |

Fundada en 1991 en Singapur. Centrada en la comercialización y producción de palma de aceite. Controla un 25% del comercio de aceites vegetales en China, y un 60% del comercio minorista de aceite vegetal en China. |

45 |

Fuente: Financial Times, 15 de abril de 2013.

Relación de las principales comercializadoras de materias primas con el sistema financiero[2]

Las empresas comercializadoras de las materias primas, además de comercializar con estas materias, están profundamente intrincadas con el sistema financiero a través de diversos mecanismos.

En primer lugar, gracias a los grandes beneficios y los altos retornos, en ocasiones han actuado directamente como financiadoras de proyectos extractivos en substitución de la banca tradicional. Un efecto colateral de esta nueva operatoria es que se evitan los incipientes intentos de establecer sistemas de salvaguardias ambientales y sociales en el sistema financiero. Así, por ejemplo, cuando la petrolera Rosneft, a finales de 2011 decidió comprar la petrolera TNK-BP, creando a través de esta operación la petrolera privada más grande del mundo, necesitó pedir un préstamos de 10.000 millones de dólares. No fue la banca tradicional quién se lo facilitó si no que fueron Vitol y Glencore quienes financiaron uno de los acuerdos más grandes firmados nunca en el sector petrolero. Se aseguraron así una importante cantidad de recursos en los siguientes años.

En segundo lugar, la banca, que usualmente está relacionada con el sector de las materias primas a través de la compra-venta de derivados y otros instrumentos financieros, está cambiando su rol, entrando –debido a los altos márgenes existentes− en los últimos años directamente a la compra-venta de materias primas, como lo muestran la reciente entrada de Morgan Stanley y JPMorgan en el comercio de petróleo y aluminio.

En tercer lugar debe señalarse que en los últimos años ha habido numerosos estudios centrados en la especulación en el sector de las materias primas, y este ámbito suele ser asimilado específicamente a la acción de entidades financieras. Sin embargo, algunas de las principales comercializadoras a través de sus coberturas de riesgo van más allá de ser “operadores de cobertura de buena fe”, que solo estarían participando en el juego financiero para cubrirse de los riesgos (el llamado hedging)[3]. Al contrario, lo cierto es que el hedging no es un seguro, sino más bien un medio para apostar, permitiendo la maximización de los beneficios. Las empresas comercializadoras gozan aquí de una situación privilegiada[4], al no ser consideradas como actores que especulan, no se les aplican las limitaciones en los mercados de futuros que se intenta imponer al resto de los actores financieros[5]. Por ello, tienen ganancias jugando sobre las fluctuaciones de los precios en el mercado real y en el financiero. Usan los contratos de futuros no sólo para cubrirse, sino también para tener beneficios adicionales[6].

La situación privilegiada que tienen estas transnacionales en términos de la determinación de los precios en los mercados de materias primas[7] y del acceso a la información, han contribuido significativamente a registrar ganancias récord en los últimos años, con unos impactos sociales y ambientales derivados poco conocidos.

¿Hora de poner punto y final?

Por ahora, y que tengamos conocimiento, en el Estado español se ha investigado las implicaciones ambientales y sociales de algunas de ellas (por ejemplo Glencore o Cargill), y también se ha realizado algún estudio sectorial (por ejemplo en el ámbito de sus afectaciones sobre la soberanía alimentaria), pero la extraordinaria importancia de estos “nuevos gigantes del comercio” nos plantea la duda de si no es necesario actuar sobre el conjunto del fenómeno de las comercializadoras de materias primas y su rol en la economía global.

Temas posibles y acciones no faltan:

- Parece claro que es necesario aumentar la visibilidad y trasparencia de sus actuaciones, para conocer mejor los mecanismos con los que operan y reforzar el seguimiento social de sus actuaciones.

- Debe analizarse mejor el riesgo sistémico que supone su tamaño y control oligopólico en algunos sectores, y tomar medidas para evitarlo.

- La fluctuación de los precios de las materias primas −especialmente las asociadas a procesos especulativos− genera beneficios récord para los invisibles titanes de las materias primas, pero genera problemas sociales importantísimos. Deberían cuestionarse las actuales medidas de libre mercado, y analizar las posibles medidas aplicables de intervención por parte de las administraciones públicas.

- Debe entenderse mejor su relación con el sector financiero, que parece ser importante, pero es poco conocida.

- Debe forzarse a asumir su corresponsabilidad ambiental y social a escala local y global.

¿Alguien recogerá en el Estado español el reto de trabajar en éste ámbito?

Autores: Miquel Ortega, Mónica Vargas y Olivier Chantry. Observatorio de la Deuda en la Globalización.

[1] Véase: http://www.nxtbook.com/sosland/mbn/2011_05_31/index.php?startid=12, http://www.glencore.com/documents/investorpresentation0310.pdf; : http://www.reuters.com/article/2011/10/28/us-commodities-houses-idUSTRE79R4S320111028 y http://www.foreignpolicy.com/articles/2012/04/23/a_giant_among_giants

[2] Para más información, véase: ODG-TNI. Impunidad S.A. Herramientas de reflexión sobre los “súper derechos” y los “súper poderes” del capital corporativo. Edición: ODG – TNI, Barcelona 2013 [En proceso de edición].

[3] Una descripción de la estrategia de hedging de Glencore se encuentra en: Glencore. Annual Report 2011. 31 desembre 2011, p. 27 (http://www.glencore.com/documents/Annual_Report_2011.pdf).

[4] Véase: Permanent Subcommittee on Investigations of the Unided States Senate. The role of Market Speculation in Rising Oil and Gas Prices: A need to put the cop back on the beat. Staff Report. Junio de 2006. Disponible en: http://levin.senate.gov/newsroom/supporting/2006/PSI.gasandoilspec.062606.pdf ]

[5] Véase al respecto Chantry, Duch y Vargas (2011).[Fuente: Chantry, O., Duch, G. y Vargas, M. Navegando por los meandros de la especulación alimentaria. Edición Mundubat, GRAIN, Revista «Soberanía alimentaria, biodiversidad y culturas» y ODG, 2011. Disponible en: http://www.odg.cat/documents/publicacions/INFORME_ESPECULACION_ALIMENTARIA_def.pdf ]

[6] Véase por ejemplo el caso Glencore Energy UK Ltd v Transworld Oil Ltd. El fallo de la Corte Comercial Inglesa (English Commercial Court) fue a favor de Transworld y demostró cómo Glencore, gracias a su pretendida cobertura financiera intentó aumentar sus ganancias en un 21% sobre una transacción que ya le generaba beneficios per se (http://www.onlinedmc.co.uk/index.php/Glencore_Energy_v_Transworld_Oil).

[7] Usualmente, son denominadas price-makers.

—